原标题:施乐并购惠普攻防战:PC产业价值与规模化生存之争

来源:钛媒体

文|孙永杰

发展到今天,始于去年的施乐欲并购惠普案,可谓是愈演愈烈。

作为并购方的施乐在将报价从最初的每股报价每股22美元上升到了24美元,并购价值达到340亿美元,甚至不惜发起“恶意并购”和代理人大战。

而作为被并购方的惠普也是严防死守,在一再以低估自己价值为由拒绝的同时,掷出 “毒丸计划”及未来三年内回购150亿美元股票的提升股东价值的计划。

那么问题来了,到底是什么让双方屡屡上演攻防战?仅仅是业内所言的为了实现与惠普打印业务的协同效应吗?是否还存在一块更大的“饼”,不管是对于现在的惠普,还是一旦并购完成后的施乐?

规模当道,PC业务才是惠普价值核心

当业内执着于施乐并购惠普带来的双方在打印机市场的协同效应分析之时,却鲜有对于惠普核心价值及其背后代表产业模式的分析,毕竟这可能才是一方竭力并购,而另一方总能以估值过低予以回绝,甚至可能借此反收购的原因所在。事实会是如此吗?

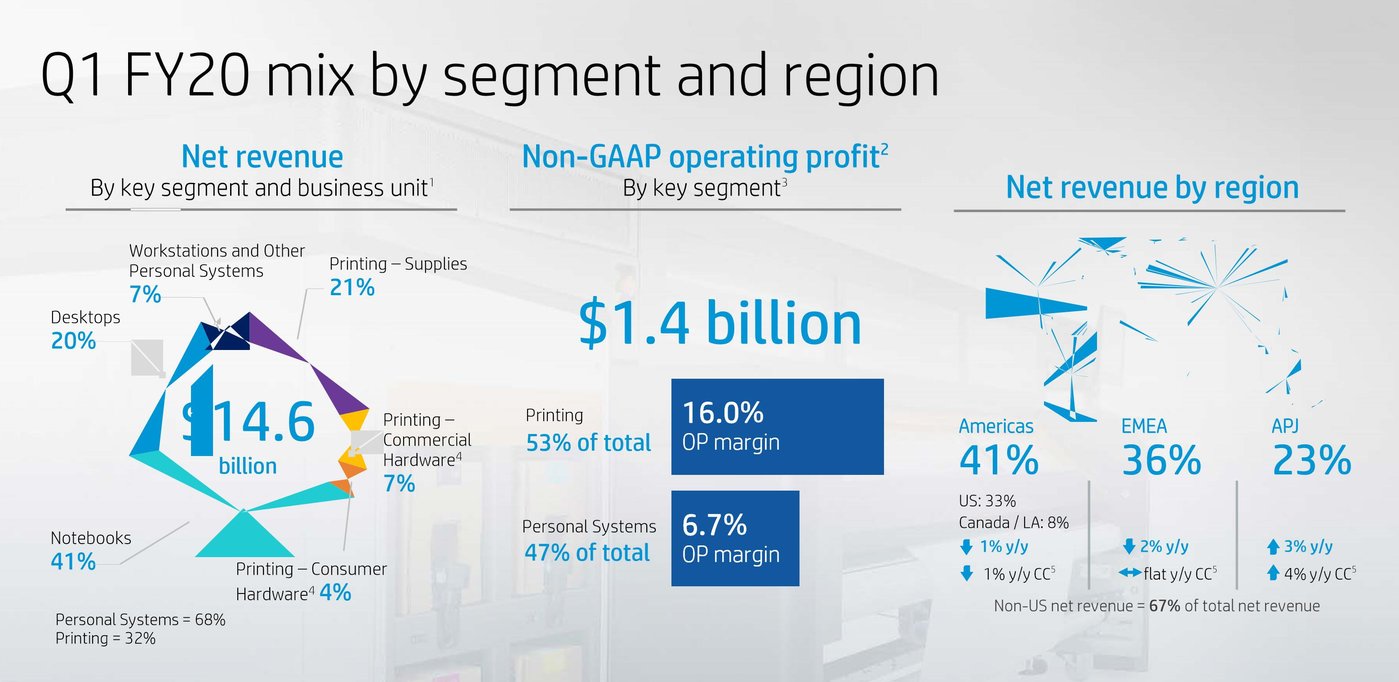

进入2020财年,惠普日前公布了该财年第一财季业绩。其中,隶属于PC的个人系统部门的营收为98.92亿美元,同比增长2%(按不变汇率计算同比增长4%),但打印部门的营收为47.24亿美元,同比下降7%(按不变汇率计算同比下降6%)。惠普PC的营收占据了惠普146美元总营收的68%,是惠普的支柱。这也是原惠普分拆后,业内一直将惠普作为PC企业的原因。

实际上,这几年外界对于惠普多少抱有一定的误解,认为惠普业绩一直处在下滑之中,所以此时有人出手并购应该是好事,但实际的情况是,惠普从2015年11月5日到2019年11月5日,其股价上涨了30%。惠普公司虽在不断下滑的印刷市场中苦苦挣扎,但得益于个人电脑业务(尤其是笔记本电脑)的强劲表现,该公司的业务得以维持。

尤其是从2016财年到2018财年,惠普公司股价上涨了60%。其收入同比分别增长了6.4%、8.0%和12.0%,核心的原因是,其PC业务中的笔记本电脑的出货量和平均销售价格的增长,收入大幅增长。

不过,与所有科技股一样,自2018年10月以来,惠普也受到了国际贸易摩擦的影响。惠普2019财年的营收同比保持不变。但其下滑的印刷业务却受到最大的冲击,2019财年收入同比下降3.5%,并导致惠普股价在2019财年下跌29%。但需要注意的是,惠普的下滑主要还是其打印业务的营收和利润下滑所致,

另外一个证明打印业务才是惠普症结所在的,是去年接任的惠普CEO恩里克?洛雷斯(Enrique Lores)提出的一项重组计划也是针对打印业务。即引入“打印即服务”(print -as-a-service)模式,而根据该计划,惠普将在其5.5万名员工中裁员15%,并在2022财年结束前削减7000—9000个工作岗位。

由此看,施乐并购惠普,惠普PC业务的价值及其带来的规模效应可能才是重要的原因,而非大部分业内人士所言的仅仅是为了惠普的打印业务与施乐印刷业务的协同效应。

PC产业衰中趋稳,Wintel背后生态强大支撑保底

那么接下来的问题是,惠普的核心业务PC(不管并购成功与否)未来能否继续担当价值与规模效应的主角?这自然就与整个PC产业的前景息息相关,也是施乐执意并购惠普势必要考虑的。

仔细回想,从2000年左右智能手机兴起开始,人们就一直想着一件事:用智能手机取代PC。这种心态很容易理解,毕竟人类是喜新厌旧,再加上PC略显笨重、老态的形态,以及众多科幻电影的“洗脑”,如果人们只需携带一台手机就能解决所有的生产力、娱乐需求,岂不妙哉。

然而,每种工具都有它相对固定的使用形态,尤其是生态。所以想要跨界并非易事。其实从2011年的摩托罗拉Atrix开始,手机厂商们就在不断探索“手机变PC”的方法,但碍于硬件性能、生态的关系等并不成功。

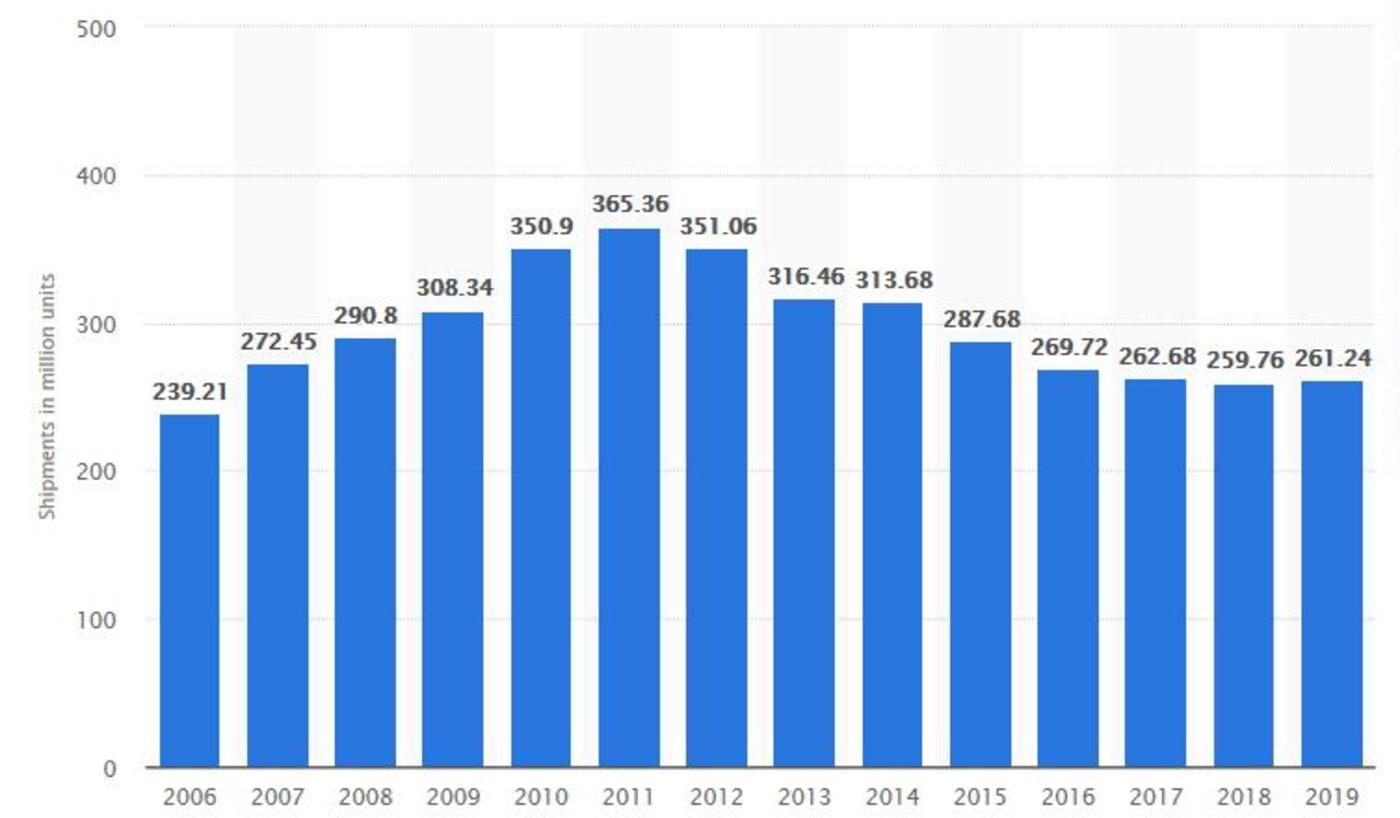

事实是,Statista的统计数据表明,从智能手机开始真正兴起的2010年到2015年(当然也有平板电脑的冲击),PC确实遭遇了连续的下滑,但自2016之后,整体的表现已经趋于稳定。

究其原因,除了智能手机及平板电脑从开始的爆发到普及增长也开始趋缓,甚至出现小幅下滑外,虽然全球个人电脑市场是明确无误的夕阳市场,然而这个夕阳市场却有着结构性差异,台式机电脑曾一度出现断崖式暴跌,但是笔记本电脑却依然有着强劲的生命力,另外近些年在设计上有所突破的台式一体机电脑、PC/平板二合一笔记本、游戏电脑等均有着稳定的销量。

更为重要是,支撑PC产业的Wintel,鉴于其营收仍以PC芯片及Windows构成的生态为主,所以其会在背后会始终不遗余力的予以创新支持。

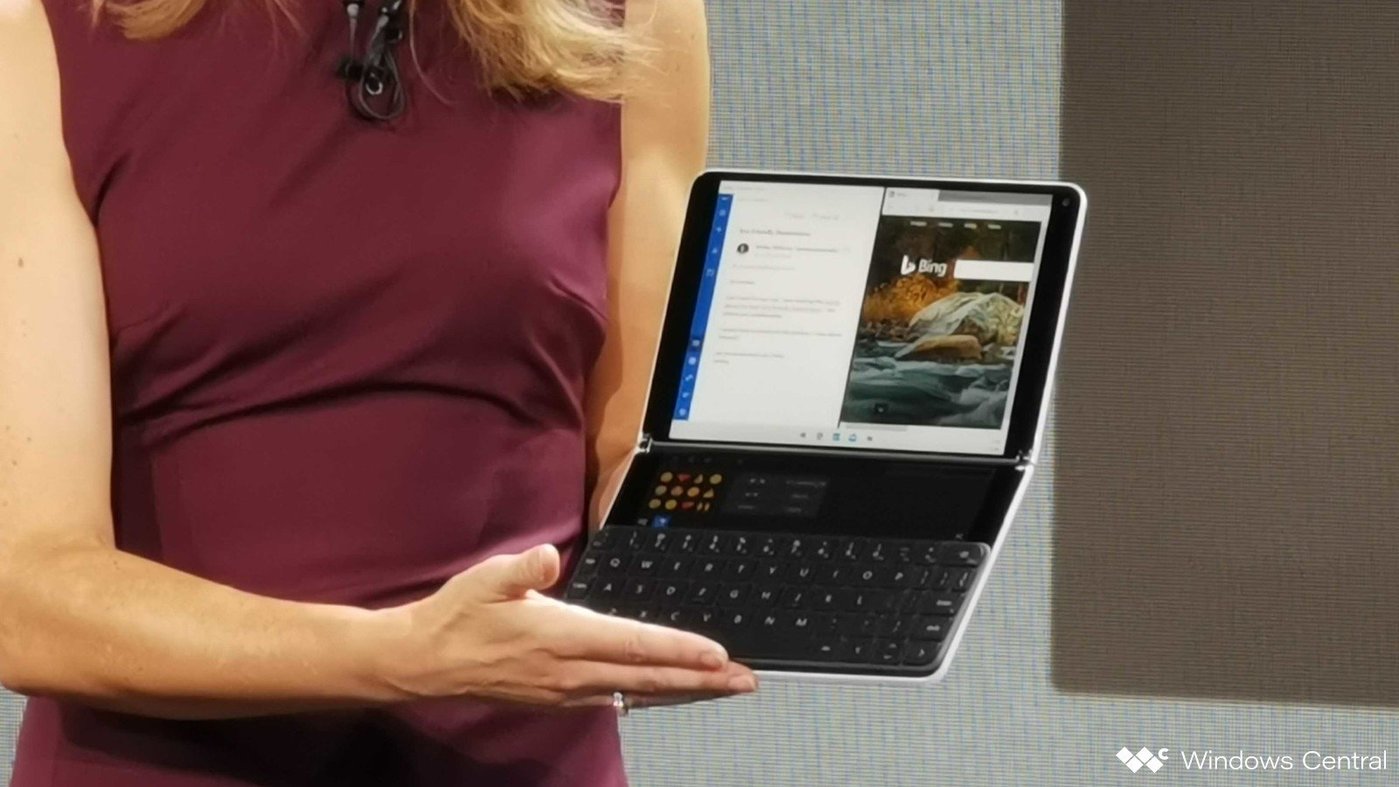

例如微软不仅推出了新的Windows10系统,从系统层面刺激PC的升级换代,还亲力亲为,发布了Surface系列PC,以证明PC产业依然有创新和发展的空间。而在去年,还推出了微软Surface Neo双屏可折叠电脑,而为了适应新的产品形态,微软还单独为Surface Neo搭载Windows 10X系统,支持所有Windows应用程序,包括Office,在业内引起了强烈反响。

同样,英特尔除了不断在芯片上创新之外,为了未来PC产业的持续发展,英特尔在2019 CES上宣布正式启动Preject Athena(雅典娜计划),而该项计划旨在引领PC行业步入新的智能时代,全面提升用户体验。为此,英特尔为雅典娜计划的产品赋予了六项关键体验指标,即即时反应(Instant Action)、性能和响应能力(Performance and Responsiveness)、智能化(Intelligence)、续航时间(Battery Life)、连接性(Connectivity)以及外观(Form Factor)。

从这六大关键体验指标可以看出,对于雅典娜计划,英特尔力求使产品创新不仅仅局限于外形、性能等传统层面的创新,而是在功能性、智能化、扩展性等多维度、新方向上实现全方位的创新与拓展。这为未来轻薄型笔记本电脑的发展指引了明确的方向,也为PC产业带来更为广阔的创新空间。

除了原有的Wintel生态系外,本是移动系的厂商也加入到PC产业中。

例如手机芯片老大高通,在2018年发布了全新的面向PC的8cx芯片,得到了传统PC厂商的支持。而像华为、小米等智能手机厂商也开始进军PC市场。而这些移动系厂商的加入,为传统PC产业注入了新的设计及应用体验,尤其是面临5G时代的来临,务必会激发出全新的PC应用。

这里,我们先不论这些移动厂商的加入结果如何,但至少说明PC产业经历了移动终端的猛烈冲击之后,仍具有创新和发发展的空间,仍具有不可替代的价值。

有果必有因,施乐并购惠普源于规模化之争的失利

提及施乐并购惠普,相信许多人都感觉意外,尤其是这种“蛇吞象”式的并购。那么施乐为何会想起并购惠普呢?

其实早在施乐发起并购惠普之前,其一直在寻求可以规模化的生存和发展方式。最典型的表现就是其打算并购与日本富士合资成立的具有57年历史的富士施乐公司(Fuji Xerox)中,日本富士持有的75%的股份,但遭到了日本富士的拒绝,而且还引发了日本富士的反收购,即日本富士提出斥资61亿美元收购美国施乐,将后者注入双方的合资公司富士施乐。

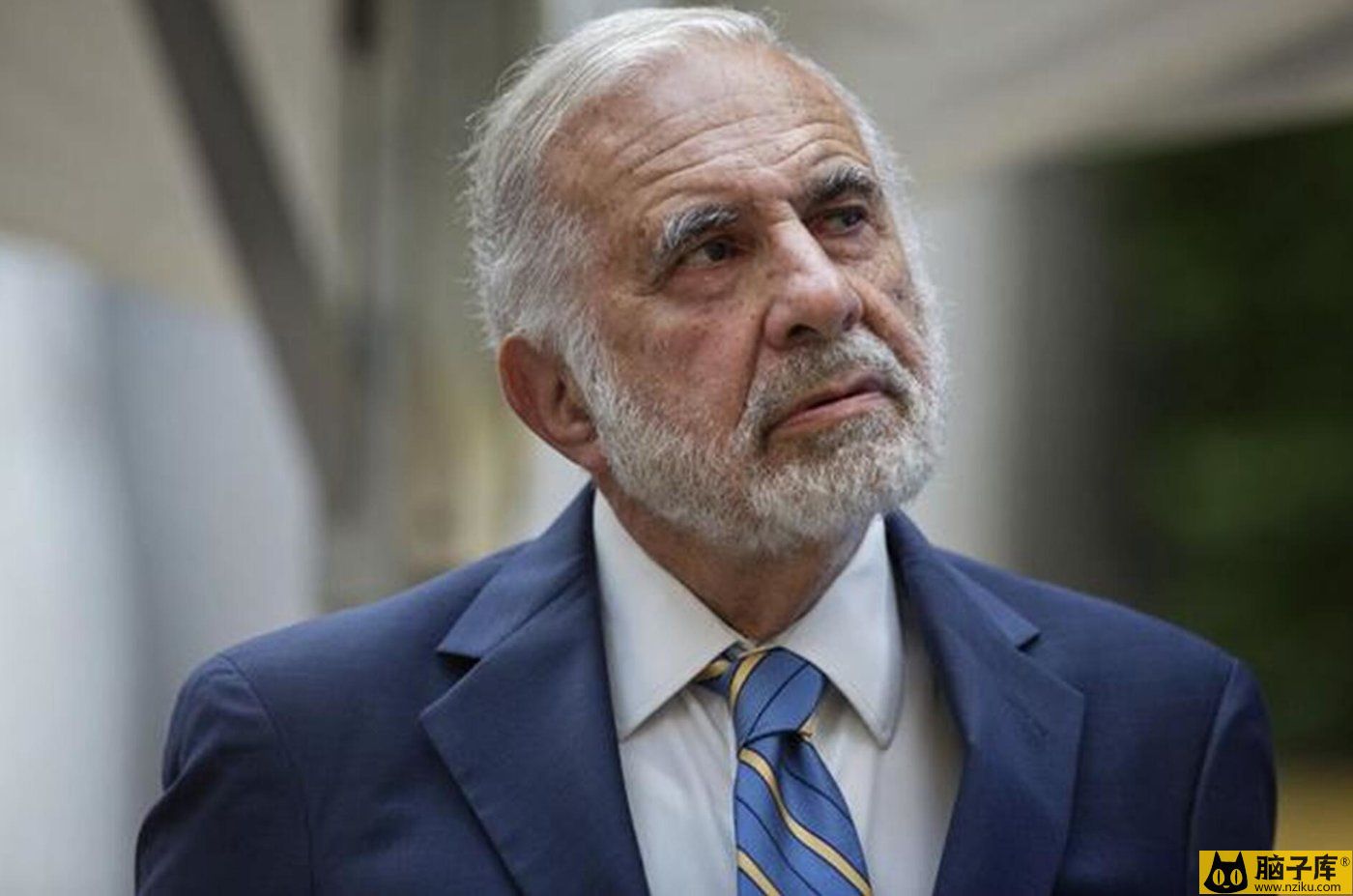

后来,这一并购在施乐单一最大股东,被誉为“狼王”的伊坎和第三大股东Darwin Deason的干预下最终流产,但为了避免支付日本富士10亿美元的并购违约金和由此带来的诉讼,施乐以23亿美元将自己在富士施乐中持有的25%的股份卖给了日本富士,最终富士施乐公司寿终正寝。

对此这一交易,业内评价不一。但从我们的角度看,是施乐面对日渐下滑及竞争激烈的打印/复印机市场寻求规模化效应经营的失利。同时也暴露出施乐对于自身独立运营的未来缺乏足够的信心(答应被日本富士并购,后来违约)。

所以在并购和被并购均失利的情况下,再次寻找规模化效应经营的机会无疑又成为施乐发展战略的重中之重。而在打印业务正遭遇下滑的惠普进入到施乐的视野自在情理之中,更重要的是,与此前寻求并购富士施乐公司75%的股份,最终还只是在打印/复印业务实现规模化相比,并购惠普,其获得的不仅是打印/复印业务的规模化效应,还有比这一业务大得多,且更有规模化效应和价值的PC业务。何以见得?

据施乐财报显示,自2018年6月,施乐的年营收从102亿美元降至92亿美元(以过去12个月为基准),相比之下,惠普2019财年的年营收为588亿美元,其中PC所在个人系统部门的营收约为387亿美元,占据其全年营收的66%,这意味着,即便是施乐并购惠普,并购后的PC业务营收依然会占到一半以上,可见惠普PC业务价值之大。

如果说PC产业在经历了数年的外在冲击下已经趋稳,且背后又有诸多ICT产业的大佬支撑,相比之下,目前处在下滑之中的打印/复印机业务未来的风险与变数相对PC产业要大得多,而无论是施乐并购惠普,还是惠普最终独立运营,规模化、趋稳的PC产业作为支撑始终是基础和核心。这也是为何施乐一定要势在必得拿下惠普,而惠普又可以屡屡以估值过低拒绝,甚至可能借此反收购施乐的资本所在。

不过,从此次并购背后始作俑者伊坎希望双方是合并经营,至于谁并购谁并不重要的初衷看,也许施乐这种势在必得的“蛇吞象”式的并购,更像是希望刺激惠普反向并购自己,但不管结局如何,作为同是施乐和惠普股东的伊坎都是最大的获益者。

但从产业发展的角度,我们更乐见惠普能够保持独立,充其量是反向并购施乐,那么此次“蛇吞象”的并购,究竟是产业还是资本的力量主导胜负?不管结局如何,通过此次并购攻守战,至少让我们得以重新审视PC产业的价值。