滴滴纽交所上市:收盘上涨1.43%,市值达680亿美元

滴滴纽交所上市:收盘上涨1.43%,市值达680亿美元

文/郑玄

来源:投中网

创业九年,滴滴终于迎来敲钟时刻。

北京时间6月30日晚间,滴滴正式以代码“DIDI”登陆纽交所挂牌上市。30日美股开盘后,滴滴报16.65美元/ADS,较发行价上涨18.9%,开盘后震荡回落,最终收于14.14美元/ADS,收涨1%,目前总市值681亿美元。

此次IPO,滴滴发行价最终定为14美元/ADS,总计发行3.168亿份ADS(绿鞋前),比原计划多出10%。按照发行价计算,滴滴一共募集44.35亿美元。

成立以来滴滴总融资近200亿美元,投资方中既包括金沙江创投、经纬创投、红杉资本、高瓴等VC、PE,也包括阿里巴巴、腾讯和一系列国资背景的产业资本,此外软银、淡马锡、苹果、丰田等全球资本巨头也参与其中。

即使有着“全明星”的股东阵容,滴滴的上市之路却并不轻松。2018年连续发生两起安全事件之后,滴滴用两年时间重塑安全体系,上市进程也因此放缓。而直到2020年滴滴仍处于亏损之中,全年亏损超过100亿元,这也使得滴滴IPO的定价比此前外界预估的更加保守。

但作为国内最大的互联网出行企业,财务并不是衡量滴滴价值的唯一标准,多名投资人告诉投中网,过去十年,滴滴在提高社会整体出行效率、提高司乘体验等方面有着巨大的社会价值,这也是他们投资滴滴的重要原因。

5年融资200亿美元

滴滴成立于2012年,创始人程维和天使投资人王刚曾在阿里B2B事业部共事多年。根据王刚的回忆,最早创立公司时,王刚出资70万元,程维自己出资10万元。

滴滴成立后不久,国内网约车行业开始兴起,滴滴也成为资本宠儿。根据招股书,滴滴上市前完成了大大小小十多轮股权融资,再加上与快的、UBER中国的两次合并,上市前滴滴形成了总计20类夹层权益(A1-A18和B1、B2)。可以说滴滴是国内股权结构最复杂的独角兽之一。

滴滴的融资历史大致可以分成三个阶段:

第一个阶段是在滴滴成立后到与快的合并之前。2015年2月春节前后,滴滴与快的宣布合并,并更名为现在的公司实体滴滴出行。根据招股书,合并前快的完成六轮融资,滴滴完成九轮,合并后形成了滴滴上市前的A-1至A-15类优先股。

其中A-7至A-15为滴滴天使轮至F轮股东的权益,如上图所示,根据招股书披露的每股交易对价,天使投资人王刚的回报超过7000倍,而合并前最后一轮进场的淡马锡、腾讯等,回报约为3.5倍。

此外快的虽然被滴滴合并,但快的投资人并非一无所获。根据招股书,合并时快的投资人持有的股权作价15.5亿美元,6年后滴滴上市时,总价值已经增至71.6亿美元(按照发行价计算),合并后的六年里快的投资人赚了56亿美元。

第二个阶段是与快的合并之后,为了应对UBER中国的挑战,滴滴融资进一步加速。

2015年5月至2017年8月,滴滴先后完成超过70亿美元融资,阿里、腾讯、蚂蚁等互联网巨头,以及中投、中金、招银、建银等十几家有国资背景的机构先后入股。此时滴滴的估值已经涨至百亿美元以上,按照发行价计算,股东的回报大多在1-2倍。

第三个阶段的分水岭是与UBER中国合并。2016年8月,滴滴与UBER中国合并,估值已经涨至将近500亿美元,接下来的两年里,滴滴完成了超过100亿美元融资,软银是这一时期的主角。截至上市前,软银持股比例达21.5%,是滴滴第一大股东,但只看回报的话,这个时期投资滴滴的收益率并不算高,按照发行价计算,投资人的回报只有10%左右。

虽然这几年估值没有涨太多,但滴滴本身并非没有收获,除了把精力放在整顿安全问题,滴滴在国内市场的运营水平也在提升,根据招股书,2020年滴滴占比最大的业务——国内出行板块已经实现盈利。

国内出行实现盈利,下一站是海外市场

根据招股书,截至2021年Q1,滴滴在中国拥有3.77亿年活用户和1300万年活司机,其中月活用户1.56亿,中国出行业务日均交易量为2500万次。

财务方面,2020年滴滴总收入为1417.36亿元(216.33亿美元),比疫情前的2019年下降了8.5%。2020年录得净亏损106.05亿元,同比上一年度略有增加。2021年一季度滴滴实现营业收入421.63亿元(64.35亿美元),实现净利润54.04亿元,去年同期为亏损41.41亿元,但扭亏主要因为投资收益,只看运营亏损率与2020年Q1基本持平。

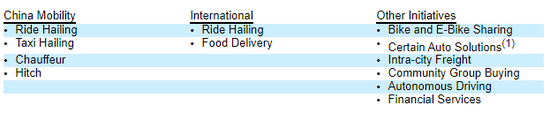

分业务来看,滴滴将全部业务分为三大板块:分别是中国出行业务、国际业务和其他业务。其中发展多年的中国区出行业务已经小有盈余,国际业务和单车、金融、社区团购等新业务大多还在亏损当中,但也是滴滴未来最主要的增长引擎。

中国出行业务包括网约车、出租车、代驾和顺风车。2020年中国出行业务的交易总额(GTV)为1890.02亿元,扣除掉通行费、税款、补贴和出租车、代驾、顺风车业务支付给司机的价款后,滴滴中国出行业务确认的收入是1336.45亿元。

从2019年开始滴滴中国区的出行业务已经开始盈利。2018年、2019年、2020年的EBITA(调整后息税前利润)分别是-2.74亿元、38.44亿元和39.6亿元,2021年一季度更是达到36.18亿元。

滴滴国际化业务起步较晚,包括网约车和外卖。目前来看这是滴滴增长较快的板块,但也是亏损严重的部门。

根据招股书,2019年和2020年,滴滴海外网约车业务订单数分别增长240%和40%,即使在全球疫情肆虐的情况下依然取得了正增长。其中2020年GTV总额为255.84亿元,扣除司机收入、其他成本后的息税前净亏损(EBIDTA)为35亿元,亏损率约为其GTV的13.2%。

滴滴的其他业务包括共享单车、金融服务、自动驾驶等,2021年一季度,滴滴其他业务总收入为21.24亿元,同比增长近180%。

值得一提的是,滴滴在招股书中披露,2021年以来,共享单车品牌“青桔单车”,自动驾驶品牌“沃芽科技”,货运品牌“滴滴货运”和社区团购品牌“橙心优选”都已独立融资,在一级市场,四块业务的总估值已经接近百亿美元。

除了财务表现,多名滴滴投资人均向投中网表示,当年他们看好滴滴,更多是认同滴滴创造的社会价值。

滴滴的社会价值

正心谷资本在2015年投资滴滴,正心谷资本董事总经理赵永生告诉投中网,早在滴滴与快的合并之前,正心谷就已深入出行领域。他们一直在思考:在关系国计民生的出行领域,互联网如何赋能乘客与司机端;如何提升出行体验;以及如何增加供需两端的匹配效率、降低全社会碳排放。

而赋能乘客与司机,提高供需匹配效率,也是滴滴社会价值最重要的体现。

从乘客端来看,滴滴和网约车的出现,极大改变了乘客的打车体验。

网约车的便捷不用多说,大多数人还记得网约车普及之前,打车有多“坑”。首先是效率极低,过去打车要在路边招车,运气好的时候三五分钟等到,运气差的时候半小时也没有一辆空车。此外不论是近了、远了,都会有司机拒载,有的嫌钱少,有的是着急回家,方向不一致就不拉人。

第二是乱加价,尤其晚上或者高峰时期打车,经常遇到司机坐地起价,10分钟的路程张口就要100块的遭遇,在过去屡见不鲜。

只用过网约车的95后、00后们很难想象,过去为了提高打车效率,还有人在百度上去搜拦出租车的“最佳姿势”,以及如何去判断一辆出租车是不是空车这样的“实用技巧”。

从司机端来看,滴滴的出现,提供了一个数以百万计的新的就业机会。

根据招股书,目前滴滴在国内的年度活跃司机约为1300万,2020年滴滴一共支付给司机的补贴和收入总计为1174亿元。作为对比,2020年在美团获得收入的骑手总数约为470万人,滴滴创造的就业人数是约是美团的三倍。

此外从可持续发展的角度来看,网约车正在成为减少碳排放的主力。一方面,网约车提高了司机与乘客的匹配效率,降低了司机的空转率,从而减少了汽车的碳排放;另一方面,以滴滴为代表的网约车,也在成为推动新能源汽车普及的主要力量。

根据招股书,目前滴滴平台有超过100万辆新能源汽车,是全球最大的电动汽车网络。而根据中投公司的数据,与燃油车相比,电动车可以减少20%-40%的碳排放。而对于滴滴来说,推行电动车不仅降低碳排放,同时还能帮助司机降低成本。招股书显示,驾驶燃油车的滴滴司机每公里的成本为1.1元,电动车为0.8元,下降了将近30%。