作者:苍之涛

9月18日晚,上交所披露的公告称,蚂蚁集团首发申请通过。

从8月25日蚂蚁集团科创板IPO申请被上交所受理至今,审核审核用时只用了25天,速度仅次于中芯国际。

蚂蚁集团有望成为2020年全球规模最大的IPO,其上市的进程将会持续引发市场的关注。按照这样的速度,蚂蚁将有望在10月初进行招股和上市。

蚂蚁的估值也水涨船高,市场一开始预测的IPO估值至少2000亿美元,后来根据彭博社报道,蚂蚁集团上市的目标估值为2250亿美元,如今估值可能高达2500亿美元。

对于投资者,要考虑的问题是,要不要打新,上市后值不值得追。

在回答这些问题之前,我们来捋一下蚂蚁集团的基本情况。

01

蚂蚁集团的商业模式是什么?

根据招股书,蚂蚁集团定义自己为金融科技开放平台。

蚂蚁到底靠什么赚钱?

集团收入来源三大块:数字支付与商家服务;数字金融科技平台,创新业务及其他。其中大部分收入来自于前两项,创新业务占比非常小。

2019年,支付与商家服务业务占比43.03%,数字金融业务占比56.2%,创新业务占比0.77%。2020年上半年,支付业务占比35.9%,数字金融业务占比63.4%,创新业务占比0.75%。

蚂蚁有多赚钱?

蚂蚁集团2019年全年营收1206亿元,归属母公司净利润169.6亿元。2020年上半年营收725亿元,归属母公司净利润212亿元,净利润率高达29%。

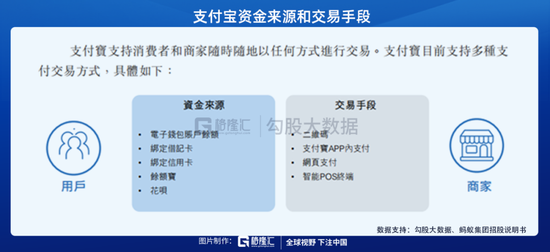

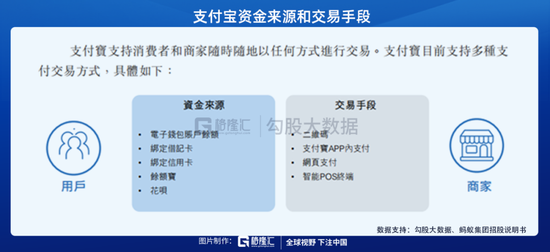

为了让读者更直观地理解数字支付与商家服务以及数字金融科技平台这两项业务,我们举个生活中的例子。

小明将银行卡中的10万元转到支付宝,一方面在淘宝上购物。小明在淘宝卖家A中购买了价值3万的商品,选择用支付宝线上付款,商户A收到这笔钱后将要给支付宝一定比例的费用。小明又在实体店B买了2万商品,选择用支付宝线下扫描付款,这时实体店B也要向支付宝一定比例的费用。

小明在支付宝钱包提现3万元,这时他也需要给支付宝一定的费用。

上述的就是数字支付和商家服务的主要收入来源。

小明支付宝钱包里还剩2万,他打算买点理财和保险。他在支付宝APP上分别购买了一个基金和一个保险。实际上支付宝只是一个代销平台,因为支付宝给基金公司和保险公司带来了客户,所以基金公司和保险公司给蚂蚁支付一定比例的费用。

这时小明支付宝钱包里已经没有钱,但他还想消费,他申请了支付宝里的消费贷业务(花呗,借呗),先消费,后还款。但实际上小明是向银行借款,支付宝只是起到一个连接的作用,为了报答支付宝给银行介绍客户,银行在利息收入中分一部分利润给支付宝作为报酬。

上述的就是金融科技平台的收入来源,其中可以分为信贷,理财和保险,蚂蚁称之为微贷科技平台,理财科技平台和保险科技平台。

由此可见,蚂蚁集团是一个连接消费者,商家以及金融机构的平台,大部分收入来源于收取服务费(93%),只有小部分收入是来源于传统的金融业务存贷的利息差(7%)。

所以从商业模式上,蚂蚁更像是一个科技公司,而不是一个金融公司。

02

蚂蚁的护城河是什么?

由于蚂蚁更像一个互联网平台,网络效应就是其护城河,其中最重要的指标是流量。

蚂蚁集团是我国互联网金融中最大的流量平台,月活高达7.11亿,商家数超过8000万,金融机构合作伙伴超过2000家。

依靠淘宝天猫的强大支付场景,加上线上线下众多支付场景覆盖,支付宝吸引了大量用户流量,庞大的流量吸引更多商家和金融机构入驻,平台上提供服务和选择越来越多,这又会反过来吸引更多用户和提高用户的粘性。

这就像一个不停运转的飞轮,构成了强大的网络效应,类似于淘宝天猫。

日常支付作为一个比电商更加高频的行为,虽然货币化能力不高,但为蚂蚁带来更稳定的流量,这些流量将会被导入到信贷,理财和保险等变现能力更高的业务中。

03

市场规模有多大?

在搞清楚了蚂蚁的商业模式之后,我们就能得知蚂蚁营收增长的关键:促成支付,信贷,理财和保险的总规模,以及各自的费用率。

2019年数字支付收入519亿元,促成支付交易规模111万亿元,支付业务费用率0.05%;

2019年微贷科技收入418.8亿元,促成消费及小微贷款规模2万亿元,微贷业务费用率2.08%;

2019年理财科技收入169.5亿元,促成的资产管理规模3.4万元,理财业务费用率0.5%;

2019年保险科技收入89.47亿元,促成的保费及分摊金额375亿元,保险业务费用率23.86%。

在费用率不变的情况下,蚂蚁未来营收增长将取决于平台上促成的支付,信贷,理财和保险规模。

我们分业务来看:

支付业务,2019年中国数字支付交易规模达到201万亿元,同比增长21.8%,已经告别了早期高速增长的阶段。支付市场的人口红利趋于饱和,用户和商户的渗透率几乎达到天花板,但目前第三方支付在非现金支付市场的渗透仅仅为7%,主要是因为大额支付业务受限。预计支付业务未来将保持平稳增长,根据艾瑞咨询的研究,中国数字支付交易规模预计在2025年将达到412万亿元,在2019至2025年间的年均复合增长率可达17.5%。

信贷业务,根据奥纬咨询研究分析,截至2019年底,中国消费信贷余额占现金及存款规模的比重为14%,远低于美国的33%。随着渗透率的提高,奥纬预测中国的在线消费信贷规模将从2019年的6万亿元增长至2025年的19万亿元,复合增长率为20.4%。

针对小微企业的信贷需求市场空间更加广阔,奥纬预期中国单笔金额低于50万元的在线小微市场规模将从2019年的2万亿增长至2025年的16万亿元,复合增长率为40.8%。

理财业务,2019年中国个人可投资资产规模为160万亿元,其中通过线上销售的仅为21万亿元,线上渗透率只有13.1%。另一方面,目前中国个人的理财意识还不算高,截至2019年底,现金及存款占个人可投资资产的比例高达58%,美国的比例仅仅为12%。随着线上渗透率的提升,奥纬预测中国通过在线渠道销售的个人可投资资产规模预计将从2019年的21万亿元增长到2025年的69万亿元,复合增长率达到21.6%。

保险业务,2019年中国保费规模4.3万亿,其中线上保费规模只有0.3万亿,渗透率只有7%。另一方面,2019年中国的保险深度,即保费规模佔GDP比重,为4%,显著低于美国11%、日本的的8%及德国6%。奥纬预期2025年线上保费规模将达到1.9万亿元的规模,复合增加率为38.1%。

市场规模的提升还有很大的空间,主要得益于两点:人们的理财保险意识加强;线上渗透率的提升。

可能大家对这个市场规模并没有概念,可以跟比较熟悉的电商市场进行对比:

2019年整个电商市场规模10万亿元左右,如果按3.5%的一个take rate进行计算,平台电商收入空间是3500亿元。

2019年金融科技市场规模(数字支付+线上信贷+线上理财+线上保险)为243.3万亿元,如果按照蚂蚁2019年的take rate进行计算,收入空间是7000亿元。

目前电商的线上渗透率已经达到25%,而信贷,理财和保险的线上渗透率依旧十分低。由此可见,金融科技开放平台行业是一条规模庞大的赛道。

04

蚂蚁的竞争对手们

蚂蚁和传统金融机构目前还处于合作的状态,所以公司的主要竞争对手是其他科技金融公司,主要竞争对手分别是腾讯的财付通,京东旗下的京东数科。

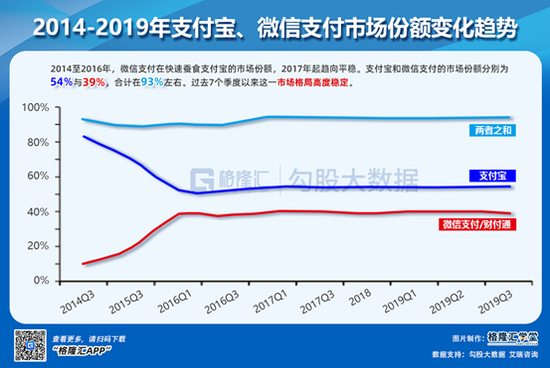

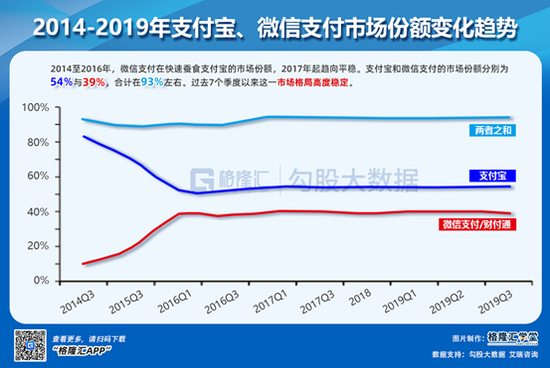

从支付环节上看,竞争格局已经非常清晰,两大巨头支付宝和微信支付占据了超过90%的市场份额,行业集中度十分极高。

艾瑞及易观数据均显示,自从2017年起,截至到2019年Q3,支付宝和财付通在移动支付市场的份额分别稳定在54%和39%左右,合计占比在93%上下。

由此可见竞争格局已经稳定,财付通没能再接再厉,支付宝也没有拉开差距。

高度集中的行业竞争有望提高公司的货币化率,因为在没有新入局者的情况下,市场份额或将平稳,各家支付公司能提高费用率,从而步入盈利期。

虽然其他互联网巨头(美团,字节跳动)对移动支付这个市场也虎视眈眈,但目前对两家巨头的冲击依旧很小。

05

蚂蚁的估值是个什么水平

2017年、2018年、2019年和2020年1-6月,蚂蚁集团分别实现营业收入653.96亿元、857.22亿元、1206.18亿元和725.28亿元。2018年,2019年和2020上半年的增长率分别为31%,40%,38%。

2017年、2018年、2019年和2020年1-6月分别实现归母净利润69.5亿元、6.67亿元、169.57亿元和212.34亿元。2019年利润同比增长2434%,净利率达到14.06%,主要得益于营销费用率的大幅下降。

蚂蚁2020年上半年归母净利润为212.36亿元,如果公司下半年能保持相同的增速,2020全年营收有望达到1450.6亿元,全年利润424亿元。

按2250亿美元估值进行计算,424亿元利润(62亿美元)对应2020年估值可能是36倍。但具体估值取决于上市当天的股价。

蚂蚁的商业模式在全球对标的公司并不多,最接近的是在美股上市的PayPal和Square。不同的地方在于PayPal和Square以支付业务为核心,而蚂蚁以支付业务为流量入口,扩展到盈利能力更强的金融业务。

2020 年上半年PayPal实现营收和净利润98.8 亿美元和 16.1 亿美元,同比分别增长 17%和 8%。根据 2020 年 9月 22 日的收盘价,PayPal 市值已经上升至 2203 亿美元,PE(TTM)高达 85.3倍 。

Square上半年营收增长54.89%,并再次陷入亏损,但市值依旧能给到690亿美元,PE(TTM)高达227倍。

由此可见,全球对于支付赛道的前景是十分看好的,给予这些公司的估值非常慷慨。

相比之下,蚂蚁的成长性更好,货币化能力更强,整个行业竞争格局清晰,36倍的估值,并不算太高。

需要注意的是,估值和盈利预测都是基于很多假设。蚂蚁未来面临的最大风险是金融监管上的政策改变。

06

A+H很可能会出现溢价

2020 年 7 月,蚂蚁集团宣布启动在上交所科创板和港交所主板寻求同步发行上市的计 划,本次 A 股、H 股发行后总股本不低于 300.39 亿股,发行的新股数量合计不低于发行后总股本的 10%。

但公司并没有公布A股科创板和港股的比例分别是多少。

一般来说,同一个公司,在A和H股上的估值会有所差异,从而造成溢价。我们通常用A+H溢价指数来衡量这个溢价。

A+H溢价指数近段时间一直在扩大,AH溢价指数已经逼近150,也就是说,同样的一批公司A股价格比H股贵50%。

造成这种情况的原因可能有以下三点:

1、A股流动性更强,享受到流动性估值溢价;

2、A股更多是国内机构,港股大部分为国际投资机构,国内投资者更愿意给自己熟悉的公司给出更高的估值,而AH市场资本相对隔离,从而造成溢价。这种情况并没有出现在港美市场(比如阿里巴巴巴巴港美股基本没有溢价),是因为阿里港美股可以互换,大幅的溢价会被套利抹平;

3、人民币短期相对美元升值;

由此可见,蚂蚁上市之后,A股的估值很有可能高于H股。所以A股中签的投资者回报率也可能高于H股。

当然,最后是否溢价,溢价多少,将取决于蚂蚁招股的定价,以及A和H市场融资规模比例。

在交易层面上,风险可能在于流动性。目前A股市值最高的是贵州茅台(2.07万亿元),第二是工商银行(1.64万亿元),蚂蚁二级市场估值可能至少2000亿美元(1.36万亿元),排名前三。算上香港,蚂蚁的体量也是前五的水平。如此大体量的公司,对科创板的流动性是一个考验。