文/鸿键

来源:资本侦探原创

兵马未动,“粮草”先行。双十一主战场的发令枪尚未正式打响,物流领域的狼Yan已经燃起。

10月22日晚,根据21世纪经济报道消息,韵达、申通、圆通近日已经联手封杀极兔速递,理由是后者“正在发起倾销”。

尽管拼多多矢口否认,但其与极兔的暧昧关系一直备受行业关注,而“通达系”的背后站的是阿里巴巴巴巴。市场普遍认为,“通达系”封杀极兔的背后,阿里巴巴和拼多多的平台之争才是重点。

从韵达内网的《关于全网禁止代理极兔业务的通知》来看,韵达的封杀手段是禁止加盟公司代理极兔的业务,并退回所有已流入转运环节的极兔快件,对违反规定的网点公司进行罚款或清退。据悉,申通、圆通也推出了类似举措。

上述手段不可谓不“狠”,而这场封杀实际上有着诸多先兆。

极兔速递是东南亚头部电商快递公司,今年3月开始在国内正式经营,借助凶猛的价格战,这只“印尼兔子”发展迅猛。根据国信证券研报,截至8月,极兔日均业务量估计已经超过700万件。

在快递业,极兔是搅局者,其在抢“通达系”生意的同时,也挤压了后者本就已在缩小的利润空间。由于明显的竞争关系,擦枪走火不可避免,但闹到“封杀”的地步,还有更深层的原因,这其实也是贯穿于今年的行业主线:电商平台在天上打架,快递企业在地上鏖战。

今年以来,电商平台纷纷加码物流。阿里巴巴入股韵达,增持圆通;京东物流收购了跨越速运,京东系的众邮快递起网运营;除了关系暧昧的极兔,拼多多还接入了国美旗下安迅物流。在资本市场,快递公司参与二次上市热潮,顺丰股价一路走高,原本略显乏味的快递业,如今屡屡成了舆论焦点。

大事频发的背后,电商平台之间、快递公司之间新一轮的战火正在燃起,而这场“封杀”远不是终点。

泾渭分明的平台

回顾国内电商发展史,平台相争导致的站队现象并不少见。具体到物流领域,随着电商行业竞争加剧,平台之间愈发泾渭分明,为防止被对手“卡脖子”,构建自有物流生态变得尤为迫切。

这也是拼多多需要联手其他物流企业的原因。

在今年4月投资国美后,国美旗下的安迅物流已接入拼多多平台。不过,外界关心的更多的是此次“封杀”案的主角——极兔快递。

极兔快递在印尼起家,目前已是印尼市场单量第一的快递巨头,其创始人和背后的资本关系都与OPPO和vivo相关,而拼多多黄峥又是段永平的“第四个徒弟”。基于明显的人际联系,外界很难不有所猜想。

虽然入华时间不长,但极兔快递声势一直不小。5月,极兔快递传出全网业务量突破100万件的消息,7月日单量又增长至500万。和拼多多相似,极兔快递抢占市场的手段也是“烧钱”,且据传新一轮融资已在筹备当中,规模达百亿元。

可以预见的是,未来获得资本加持的极兔快递将继续搅动快递市场。尽管拼多多尚未对其与极兔快递的关系有过明确表态,但增长迅猛的极兔快递无疑能帮助其在京东、阿里巴巴的地盘外开辟一条新的物流通路。

在拼多多通过隐秘方式加大物流布局的同时,它的前辈京东和阿里巴巴也都在以各自的方式筑高物流壁垒。

今年一季度,疫情催生的物流需求大量增加,但由于运力紧张和交通情况复杂,大部分快递公司的派送效率不尽人意。在此期间,京东物流脱颖而出,为京东带来了同比24.8%的活跃用户数增长,增长趋势也延续到了二季度。

基于已有的物流优势,京东进一步发力物流,其不仅将物流业务延伸到了下沉市场,还积极动用资本力量补齐短板。

今年3月,京东旗下的加盟制快递品牌“众邮快递”浮出水面,众邮快递主打高性价比价格方案,服务聚焦于3kg小件和电商包裹。根据招商材料,众邮快递在3月已经基本实现全国四级地址覆盖。

今年8月,京东宣布其旗下子公司京东物流将收购跨越速运。跨越速运在航空资源、干线网络等方面积累深厚,此次收购意味着京东物流能够完善供应链基础设施的构建,并向供应链上游延伸。

为自家业务砌高墙的同时,京东将非京东系的快递公司排除出自家业务范围。今年7月,京东向商家发布公告称,平台与申通快递、如风达、全峰快递、佳吉快运、国通快递、卡行天下等合同陆续到期,建议商家及时切换快递供应商。

在外界看来,京东此举无异于“封杀”申通,但如果结合阿里巴巴对“通达系”的掌控力增强、京东物流接入阿里系电商平台未果的情况来看,京东与申通的纠纷背后其实是京东和阿里巴巴的角力。

今年4月,阿里巴巴首次入股韵达,自此,“通达系”的所有成员都进入了“阿里系”的资本版图。9月,圆通发布公告称,公司控股股东及实际控制人已向阿里巴巴转让部分股权,此次转让的股份占公司股份总数的12%。

和京东不同,阿里巴巴更擅长构建平台协同物流资源的打法,而非亲自下场送货,菜鸟网络便是阿里巴巴“平台思维”的集中体现。从2013年创立后,凭借由淘宝、天猫产生的海量电商件,菜鸟网络成功拉拢来“通达系”共同发展。

不过,“通达系”之间本质上是对手,跟菜鸟网络合作不意味着会搁置竞争,快递价格战频频发生。为了进一步把控和协同物流资源,阿里巴巴近年数次入股“通达系”各个成员,目前,阿里巴巴在百世、申通、圆通、中通的股东位置分别从第一到第三不等。

由于来自平台的电商件是快递公司的重要业务来源,巨头角力的影响往往也会传导至快递行业。将目光从平台转向快递公司会发现,平台在天上打架的同时,地上的快递公司关于电商件的战火从未停歇。

挣扎的“通达系”

目前,电商件市场的主要玩家有“通达系”、顺丰、众邮快递和极兔快递,而从当前的形势来看,最难受的角色非“通达系”莫属。

在往日,凭借和阿里巴巴的良好关系,“通达系”拿下来自淘宝、天猫的大量电商件,电商件也成为“通达系”的主要业务来源,但这一基本盘正在遭到新老对手的猛烈冲击。

挑战首先来自老对手顺丰。2019年5月,顺丰推出了针对电商件的“特惠专配”低价快递业务,此后又进一步降低价格,对于3000票以上客户的价格甚至降至4-5元/票,接近靠低价抢夺市场的“通达系”的定价水平。同年11月,顺丰还通过联手唯品会获得了后者全年超5亿的订单增量。

虽然电商件利润不及顺丰的传统业务,但其作为填仓件能大幅提高顺丰的陆运资源使用效率,改善装载率,因此对于顺丰来说,电商件并非亏钱赚吆喝的买卖,而今年疫情的出现,更是催化了行业的此消彼长。

不同于采取加盟模式的“通达系”,顺丰一直以自营模式为主,这意味着顺丰能有更好的履约体验和掌控力。今年上半年,顺丰的营收达到711.3亿元,同比大增42.05%,而“通达系”的营收增速要么是负数,要么仅录得个位数的增长。

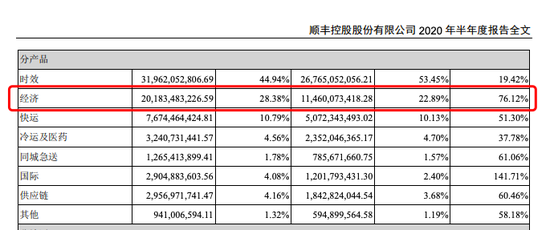

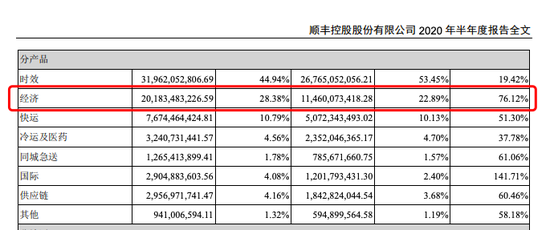

根据顺丰中期财报,经济件产品在2020年上半年共取得营收201.8亿元,同比增长76.12%,占总营收比例从22.89%大幅提高到28.38%,业务量同比增长240.86%,并“带动公司市场占有率大幅提升”。

图源:顺丰2020年中期财报

增速的巨大差异直接导致了物流行业的洗牌,顺丰的市占率从去年年底的8%增长至接近11%,超越了申通。反观“通达系”,除了行业龙头中通实现了市占率小幅增长,韵达、圆通的市占率变化不大,百世和申通则都出现了负增长。

从电商件市场尝到甜头后,今年8月,市场传言顺丰在组建一个电商件快递网络(即“电商快递网”),并开放网点加盟,对于“通达系”来说,这意味“腹地”遭到持续侵入。更麻烦的是,除了“直营+加盟”并驾齐驱的顺丰,京东系的众邮快递和极兔快递也是不可小觑的新对手。

面对新老对手的进犯,“通达系”不得不通过继续降低价格迎战,行业价格战再度恶化。今年上半年,顺丰、中通、韵达、圆通和百世的单票收入均有超过20%的降幅,其中韵达和圆通的单票收入降幅甚至达到了28%和25%。

和旨在抢夺电商件市场的顺丰不同,“通达系”原先的优势本就是较同行低廉的价格,价格战的恶化意味着利润的大幅缩水。根据财报,除了圆通,“通达系”的其他成员上半年的归母净利润均出现负增长,其中申通和韵达的净利润跌幅甚至达到了91.51%和47.47%。

在上述背景下,“通达系”的处境十分尴尬:一方面,平台之间的竞争让其不得不选边站队,但在获得平台支持的同时难免加深快递公司沦为“管道”的风险;另一方面,旷日持久的价格战消耗了大量粮草,要继续战斗只能谋求外部资金支持。

也就是说,“通达系”获得支持的选择无非两个:靠近阿里巴巴、融资,这也是目前市场上正在发生的大事件:

在圆通和阿里巴巴的股权转让协议完成后,阿里巴巴在圆通的股份将高达22.5%,相对应的,圆通也将获得资金和平台资源支持。

继百世之后,中通快递也已确定赴港二次上市。9月底,中通在港交所正式挂牌。

除了向外部寻求支援,受困于价格战的“通达系”也在主动求变,比如在距离“双十一”还有两个月的时候就开启了本年度的旺季涨价行动。在外界看来,“通达系”提前涨价更像是试图中止价格战,为财务“止血”。

但行业竞争不是“通达系”几家说了算,极兔的出现,又新增了极大的不确定性。

在地上,想从低价竞争泥潭中脱身的“通达系”受到新老对手的牵绊;在天上,平台借快递能力巩固地位、打击对手的意图日渐清晰。种种因素的合力下,企业间的剑拔弩张变得无法回避。

一场事先张扬的“封杀”案就此上演。